فهرست مقاله

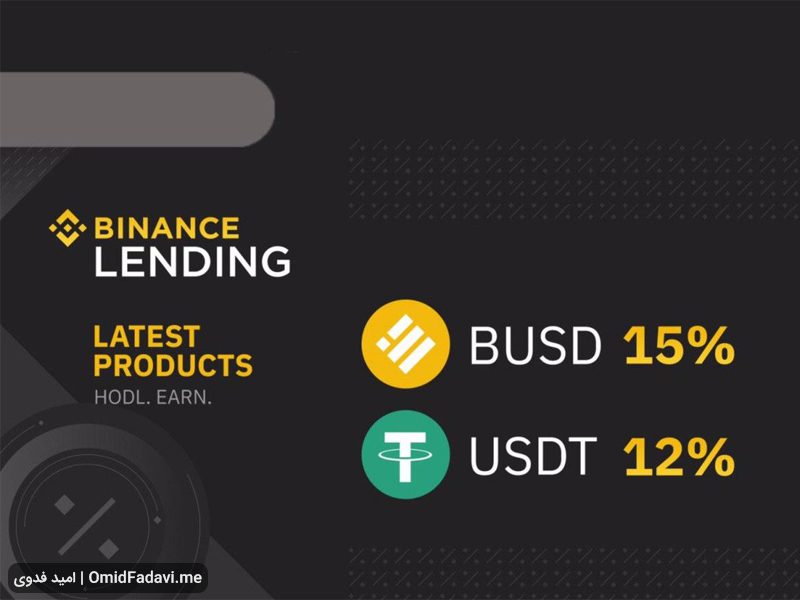

سرویس وام دهی بایننس یا Binance Lending سرویس جدیدی از صرافی بایننس است که در تاریخ 26 آگوست سال 2019 معرفی شد. بر اساس این سرویس، کاربرانی که دارای ارزهای رمزنگاری بایننس کوین (BNB)، اتریوم کلاسیک (ETC) و تتر (USDT) هستند، قادرند دارایی های خود را به دیگران وام داده و از این راه سود کسب نمایند. نرخ سود سالانه بایننس کوین برابر با 15٪، برای تتر 12٪ و برای اتریوم کلاسیک 7٪ می باشد.

محصولاتی که از این طریق وام دهی میشوند یک دوره اولیه 14 روزه و سی روزه خواهند داشت.

پلتفرم صرافی بایننس هدف از راه اندازی این سرویس را ایجاد ارزش افزوده برای سرمایه های رمزنگاری کاربرانی که سرمایه های بلااستفاده دارند، اعلام کرده است. صرافی بایننس در سامانه خود این اطلاعیه را انتشار داده که مشترکین بایننس با دادن وام، خواهند توانست تا با کسب بهره از طریق وام دادن سرمایه های خود در یک مقطع زمانی خاص، به دارایی های خود در حساب پس اندازهای این صرافی اضافه نمایند.

در این مقاله ارز دیجیتال چگونگی عملکرد سرویس وام دهی بایننس، انواع محصولات این سرویس، و چگونگی کسب درآمد از این سرویس توضیح داده می شود.

برای دریافت تخفیف 40 درصدی در کارمزد معاملات صرافی بایننس Binance در زمان ثبت نام از کد معرف L585W52N استفاده کنید و یا از لینک زیر برای ثبت نام و دریافت تخفیف استفاده نمایید:

لینک ثبت نام در صرافی بایننس و دریافت تخفیف 40 درصدی کارمزد معاملات

برای دریافت تخفیف 40 درصدی در کارمزد معاملات فیوچرز صرافی بایننس Binance در زمان ثبت نام از کد معرف omid استفاده کنید و یا از لینک زیر برای ثبت نام و دریافت تخفیف استفاده نمایید:

لینک ثبت نام در صرافی بایننس و دریافت تخفیف 40 درصدی کارمزد معاملات فیوچرز

شرایط سرویس وام دهی بایننس کدامند؟

شرایط وام دهی بایننس به این صورت است:

- در آغاز خدمات وام دهی، ارزهایی از جمله BNB ، USDT و ETC با میزان اعتبار ثابت در مدت 14 روز قرض داده میشوند.

- نرخ بهره سالانه برای بایننس کوین برابر 15 درصد، برای تتر 12 درصد و برای اتریوم کلاسیک 7 درصد می باشد.

- دوره اشتراک اولیه از ساعت 6 صبح روز 28 آگوست سال 2019 تا ساعت 24 روز بعد در نظر گرفته شد.

- مدت زمان سررسید وام دهی بایننس 14 روز است.

- دوره محاسبه بهره از ساعت 24 روز 29 آگوست تا یک دقیقه مانده به ساعت 24 در 14 روز بعد یعنی روز 10 سپتامبر می باشد.

- پس از سررسید زمان وام دهی بایننس، پرداخت بهره بلادرنگ شروع می شود.

- پس از آن که مرحله اول پذیرش وام دهی بایننس، پایان گرفت، برای مراحل آتی این سرویس نرخ بهره سالانه به واسطه بازار تعیین میشود.

- در آینده ارز های رمزنگاری بیشتری به لیست سرویس وام دهی بایننس اضافه خواهد شد.

چگونه می توان از پلتفرم وام دهی بایننس استفاده نمود؟

پیش از آنکه از سرویس وام دهی بایننس استفاده گردد، لازم است یک دوره آماده سازی برقرار شود. مراحل استفاده از سرویس به صورت زیر است:

- اولین مرحله انتخاب ارز مورد نظر است. جهت راهنمایی کاربران در صفحه مربوط به هر ارز این پلتفرم به طور کامل شرح داده شده است. این موارد عبارتند از:

- ماکزیمم مقدار وام دهی: ماکزیمم ارزی که امکان وام دادن آن وجود دارد.

- زمان سوددهی: تاریخی است که بهره وام از آن به بعد حساب می گردد.

- تاریخ سررسید: زمانی است که سود بهره برای مشترکین واریز می گردد.

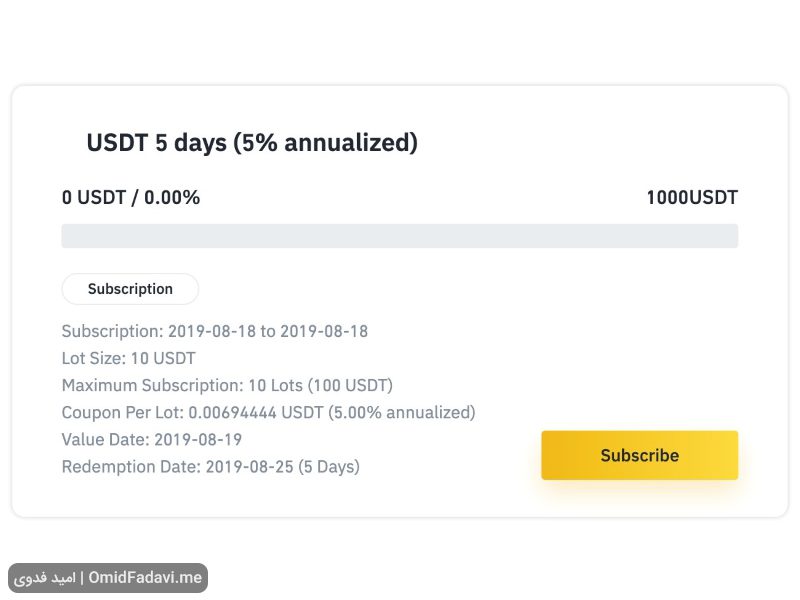

به تصویر زیر دقت کنید:

- قسمت Successful Purchase: پس از آنکه کاربری توسط سیستم بایننس مبلغی را وام دهد، آن مبلغ از حساب پس انداز او کسر می شود. میتوانید مشخصات این معامله در صفحه Successful Purchase قابل دیدن است.

- قسمت Balance: وقتی که زمان مقرر برای بازخرید فرا می رسد، به طور اتوماتیک این عمل انجام شده و حقوق صاحبان سهام و کارمزد بلادرنگ به حساب کاربر واریز می گردد. میتوانید این عملیات را در صفحه Balance مشاهده کنید.

نکات مهم در مورد استفاده از سرویس وام دهی بایننس کدامند؟

- صرافی Binance جهت ایجاد درآمد برای سرمایه های دیجیتال بلااستفاده مشترکین خود، سرویس وام دهی بایننس را راه اندازی نموده تا کاربران بتوانند از این راه کسب درآمد داشته باشند.

- صرافی Binance در هنگام وام دهی بایننس قوانین خاصی برای گرفتن اهرم دارد که وام دهندگان باید آن را بپذیرند.

- کاربران لازم است از قوانین Binance تبعیت کنند تا از قانونی بودن سرمایه های وام داده شده و اینکه با شرایط صرافی سازگاری دارند، مطمئن باشند.

- کاربران جهت استفاده از سامانه وام دهی بایننس لازم است از ریسک های سرمایه گذاری در بازار ارزهای رمزنگاری آگاهی داشته و در انجام این کار محتاط باشند.

- در هنگام استفاده از سرویس وام دهی کاربر می پذیرد که تمامی عملیاتی که برای سرمایه گذاری در صرافی Binance انجام داده از اهداف واقعی او برای سرمایه گذاری بوده و تمامی ریسک ها و یا مزایای مربوط به انتخابات سرمایهگذاری را بدون هیچ شرطی قبول می کند.

- صرافی Binance حق معلق نمودن یا پایان دادن به سرویس وام دهی بایننس را برای خود محفوظ داشته، به همین دلیل در هر زمانی که صلاح بداند می تواند سرویس وام دهی را متوقف نموده و یا خاتمه بخشد.

- صرافی Binance سعی دارد که تا حد ممکن از هرگونه تاخیر در شبکه و یا خرابی سیستم های کامپیوتری و دیگر تجهیزاتی که امکان تاخیر، توقف و یا انحراف در اجرای سرویس وام دهی را به وجود می آورد جلوگیری نماید. البته هیچ مسئولیتی در برابر عوامل پیش آمده نمی پذیرد.

چگونه می توان از سرویس های بایننس کسب درآمد داشت؟

روش های مختلفی در بازار ارزهای رمزنگاری برای کسب درآمد وجود دارد که عبارتند از:

- گروهی از افراد مشترک در بایننس، معاملهگر بوده و از راه ترید در بازار کسب درآمد دارند.

- گروهی HODLer بوده و از نوسان های سقوط قیمت در پی یافتن فرصت برای افزودن به دارایی های خود می باشند.

- هر دو گروه فوق و مشترکین بایننس می توانند از راه دیگری به کسب درآمد از بازار ارزهای رمزنگاری بپردازند که همان سرویس وام دهی بایننس یا Binance Lending می باشد. دریافت نمودن درآمد از این راه در صرافی Binance راحت میباشد. کاربران می توانند از این طریق بدون توجه به نوسانات شدید قیمت در مارکت، سود ببرند.

سرویس وام دهی بایننس چگونه کار میکند؟

کسب درآمد از طریق سرویس وام دهی بایننس مانند آن است که شما پول خود را به عنوان سپرده در یک بانک به امانت می گذارید، در پایان هر ماه مبلغی به عنوان سود سپرده به حساب شما واریز می گردد. در سیستم وام دهی صاحبان دارایی های دیجیتال، دارایی های بلا استفاده خود را به تریدرهای مارجین بایننس وام می دهند و آنها در برابر آن به دارنده حساب سود می دهند. در این سرویس از ارزهای رمزنگاری از جمله بیت کوین، اتریوم، تتر و دیگر آلتکوین ها استفاده می نمایند.

صرافی Binance، در سرویس وام دهی خود از ارزهای رمزنگاری که در بازار تقاضای بیشتری داشته و ارزش ذاتی بالاتری دارند، استفاده می نماید.

در سرویس وام دهی بایننس دو نوع انتخاب وجود دارد:

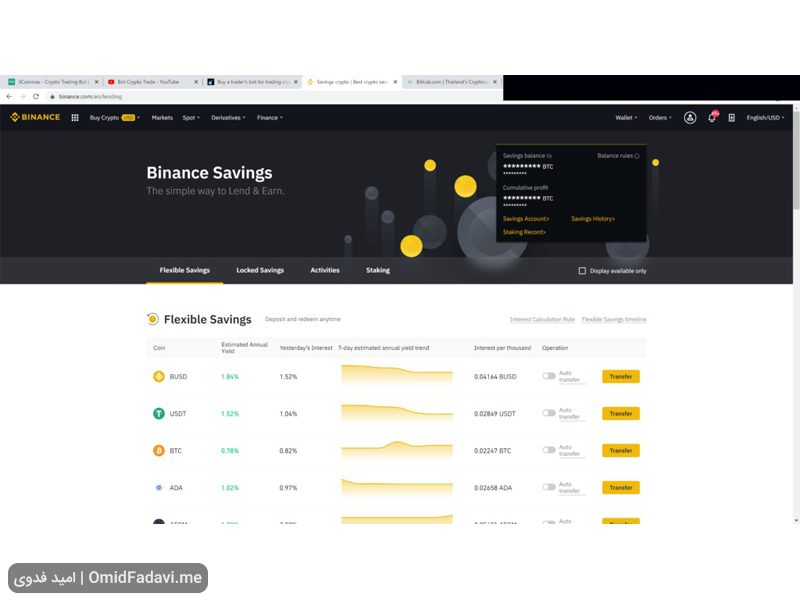

- سپرده ثابت یا Fixed Deposits: به این معنی است که قسمتی از دارایی شما با زمان و سود مشخص توسط صرافی Binance بلوکه می شود و تا انتهای زمان سپرده گذاری اجازه برداشت از حساب داده نمی شود. این حالت را می توان با سپرده گذاری سالانه در بانک های سنتی مشابه دانست. شخص سپرده گذار تا پایان قرارداد سالانه، اجازه برداشت از حساب را ندارد. سود سپرده نیز در مدت قرارداد ثابت است و توزیع سود در زمان مشخص شده انجام می گردد.

- سپرده انعطاف پذیر یا Flexible Deposits: در سرویس وام دهی بایننس، در حالت سپرده انعطاف پذیر هر زمان که صاحب سپرده بخواهد می تواند دارایی خود را برداشت نماید و سپرده او بلوکه نمی باشد. نرخ سود در این حالت نیز ثابت نیست. امکان دارد سود دریافتی در حالت سپرده ثابت از سود دریافتی از روش سپرده انعطاف پذیر، بیشتر باشد. در این روش، هر روزه سود بین صاحبان سپرده ها توزیع می گردد.

طرز استفاده از سرویس وام دهی بایننس چگونه است؟

طرز استفاده از این سرویس بسیار آسان بوده و شامل مراحل زیر است:

- ابتدا وارد حساب کاربری خود در صرافی Binance شوید. اگر در بایننس اکانت کاربری نداشته باشید، به راحتی می توانید آن را ایجاد نمایید.

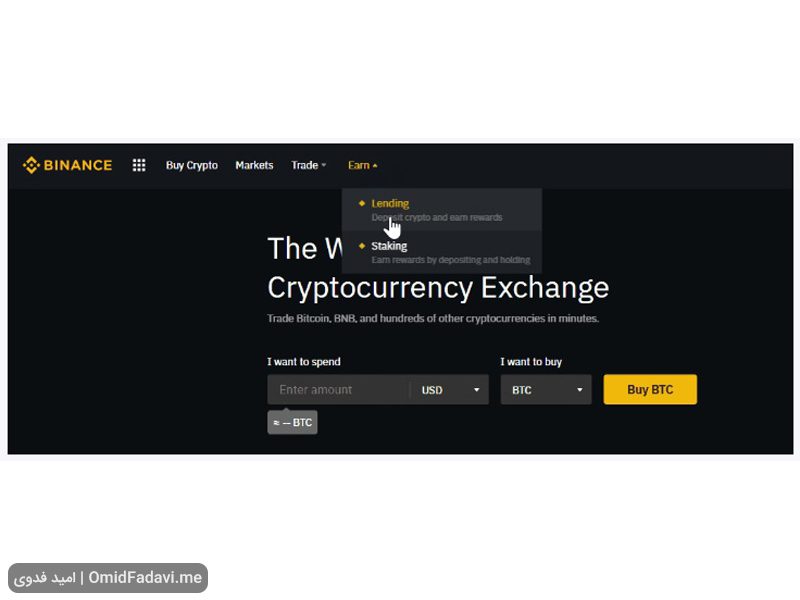

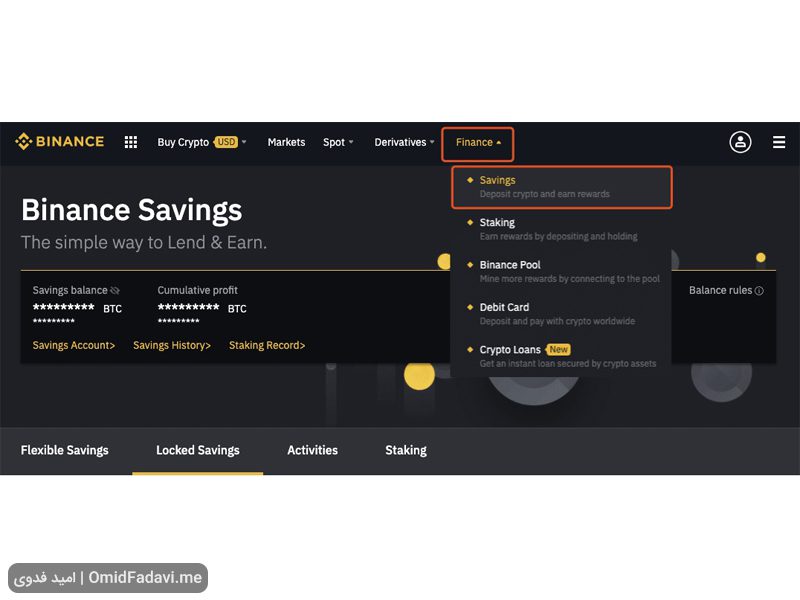

- در منوبار بالای صفحه، گزینه کسب سود یا Earn را انتخاب نمایید.

- از منویی که نمایش داده میشود، بر روی گزینه وام دادن یا Lending ضربه بزنید. از طریق Lending امکان وارد شدن به صفحه وام گرفتن از بایننس را خواهید داشت.

- در هنگام ورود به سرویس وام دهی بایننس، روی گزینه محصولات یا Products ضربه بزنید.

- نوع وام مورد نظر خود شامل سپرده ثابت یا Fixed Deposits و یا سپرده انعطاف پذیر یا Flexible Deposits را انتخاب نمایید.

- ارز رمزنگاری مورد نظر خود مثل بیت کوین، اتریوم یا هر آلتکوین دیگر را انتخاب نمایید.

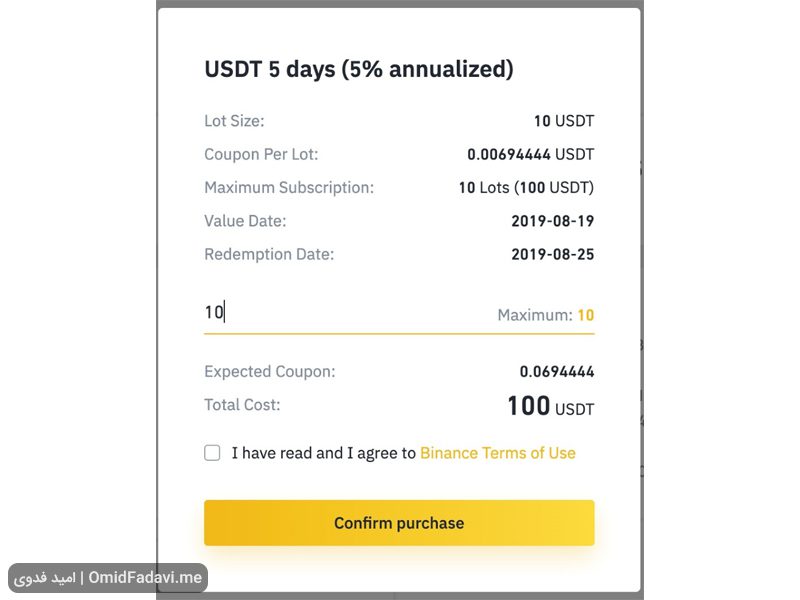

- پس از انتخاب محصولی که علاقمند به اشتراک آن شده و ارز رمزنگاری خود را در آن ذخیره می کنید. روی دکمه تصدیق کردن یا Subscribe ضربه بزنید تا کار به اتمام رسد.

- حال سرویس وام دهی بایننس فعال شده است.

مشخصات سپرده ثابت یا Fixed Deposits چیست؟

در این روش، صاحب حساب، میزان مشخصی از دارایی رمزنگاری خود را در مقابل زمان و سود معین در اختیار Binance قرار می دهد. در این زمان دارایی او بلوکه شده و اجازه برداشت از آن را ندارد. این حالت برای افرادی است که به عنوان HODLer و برای سپرده گذاری بلند مدت در بازار حضور دارند، مناسب است. این افراد می توانند گذشته از نگهداری ارز رمزنگاری خود، با دادن وام به دیگران، نیز سود دریافت کند. بنابراین علاوه بر دریافت سود حاصل از بالا رفتن قیمت ها، از نرخ سود وام دهی نیز می توانند بهره برده و به دارایی های دیجیتال خود بیفزایند.

لازم است بدانید که در روش سپرده ثابت تا وقتی زمان مشخص شده به انتها نرسد، مجوز برداشت از حساب داده نخواهید شد. در اینصورت اگر در آینده به قسمتی از سرمایه دیجیتال خود نیاز پیدا کنید، می توانید قسمتی از آن را به فرم سپرده انعطاف پذیر در حساب خود بگذارید، بنابراین وقتی که به سپرده خود نیاز داشته باشید، میتوانید سپرده انعطاف پذیر تان را از بایننس برداشت نمایید.

به آن تعداد از ارز رمزنگاری که به فرم سپرده ثابت در حساب بایننس می گذارید، Lot می گویند. هر لات گویای دسته ای از ارزهای رمزنگاری است که می توانید در ازای آن سود دریافت نمایید.

در سرویس وام دهی بایننس، دوره های وام دهی دو هفته یا یک ماه می باشد. هر دفعه که سپرده ثابت خود را برای دادن وام انتخاب نمایید، میزان مشخص از حساب عادی شما به حساب وام تان وارد می شود و تا هنگامی که در این حساب باشد، مجوز برداشت آن را پیدا نخواهید کرد. جهت تنظیم سپرده خود لازم است فرم زیر را تکمیل نمایید:

- Annualized Interest Rate: نرخ بهره سالانه

- Duration: دوره زمانی سپرده گذاری

- Lot Size: تعداد ارز رمزنگاری که در یک لات وجود دارد. به طور مثال هر یک لات برابر است با 100 تتر.

- Maximum Subscription: بیشترین مبلغی که در سرویس وام دهی بایننس می توانید سپرده گذاری نمایید.

- Subscription Start: زمان آغاز سپرده گذاری

- Subscription End : زمان اتمام سپرده گذاری

- Value Date: تاریخ آغاز حساب کردن سود سپرده گذاری

- Redemption Date: تاریخ پایان یافتن سپرده گذاری. پس از این تاریخ دارایی تان از بلوکه شدن در می آید.

مشخصات سپرده انعطاف پذیر یا Flexible Deposits چیست؟

منظور از سپرده انعطاف پذیر یا سپرده متغیر در سرویس وام دهی بایننس، روشی است که هر وقت بخواهید امکان برداشت دارایی خود را دارید. البته میزان سودی که در این سپرده گذاری دریافت خواهید کرد کمتر از روش سپرده ثابت می باشد.

مشخصات سپرده انعطاف پذیر عبارتند از:

- در هنگام باز کردن سپرده انعطاف پذیر، در همان روز دارایی شخص در بایننس بلوکه میشود و فقط در همان روز هیچ سودی برای سپرده حساب نمی شود. ولی از روز بعد، دارایی شخص از حالت بلوکه خارج شده و می تواند برداشت نماید. سپس از این روز به بعد به دارایی او سود داده می شود. هر وقت که بخواهد می تواند دارایی خود را برداشت نماید.

- در زمان برداشت دارایی دو انتخاب برای شخص موجود است:

- اگر Fast Redemption یا حالت برداشت سریع انتخاب شود، دارایی شخص بلافاصله قابل برداشت است ولی سود همان روز را دریافت نمی کند.

- اما اگر Standard Redemption یا حالت استاندارد را انتخاب کند، در روز بعد از درخواست، دارایی او قابل برداشت خواهد بود و سود آن روز را هم دریافت می کند. توزیع سود در حالت سپرده گذاری انعطاف پذیر به فرم روزانه می باشد.

جمع بندی

سرویس وام دهی بایننس امکان وام گرفتن به روش جدیدی را به صاحبان دارایی و سرمایهگذاران ارز رمزنگاری عرضه می کند که توسط آن می توانند از سرمایه مازاد و بلااستفاده خود کسب درآمد نمایند. سرویس وام دهی بایننس برای افراد زیر کاربرد بیشتری دارد:

- هودلرها و سرمایه گذاران بلند مدت

- افراد تازه وارد به بازار ارزهای رمزنگاری

اگر مقداری ارز رمزنگاری دارید که در نظر دارید در مدت طولانی از آن نگهداری نمایید، با امکان سرویس وام دهی بایننس قادر خواهید بود کسب درآمد مناسبی در این مدت داشته باشید.

این سرویس دارای دو محصول است:

- سپرده ثابت، در این روش ارز رمزنگاری خود را برای یک دوره زمانی با سود معین در حساب بایننس خود نگهداری می کنید یا در واقع بلوکه و قفل میکنید. این روش به ویژه برای سرمایه گذاران طولانی مدت مناسب است.

- وام گرفتن از سرویس وام دهی بایننس برای سپرده متغیر این امکان را فراهم می کند که با نگهداری ارزهای رمزنگاری خود در حساب پس انداز این صرافی، سود آن را دریافت نمایید و هنگامی که نیاز داشتید سپرده خود را برداشت نمایید.

بهره پس انداز حساب متغیر یا سپرده انعطاف پذیر به فرم روزانه داده می شود. بهره پسانداز حساب ثابت یا سپرده ثابت نیز در زمان های تعیین شده به حساب وام دهندگان واریز میشود.

میانگین امتیاز 0 / 5. تعداد آرا: 0