فهرست مقاله

اندیکاتور مکدی (MACD) یکی از محبوبترین و پرکاربردترین اندیکاتورهای تحلیل تکنیکال است که برای شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات استفاده میشود. اندیکاتور مکدی (MACD) از تفاضل دو میانگین متحرک نمایی (EMA) با دورههای مختلف ساخته شده و به همراه خط سیگنال و هیستوگرام نمایش داده میشود. این اندیکاتور نشان میدهد که قیمتها در حال صعود یا نزول هستند و روند رشد یا سقوط آنها چقدر قوی یا ضعیف است. همچنین اندیکاتور مکدی میتواند سیگنالهای خرید و فروش را با تولید نقاط برخورد، اختلاف و تقاطع بین خطوط خود ارائه کند. در این مقاله ارز دیجیتال از سری مقالات اندیکاتور چیست به بررسی نحوهی محاسبه، تنظیم و استفاده از اندیکاتور MACD پرداختهایم.

اندیکاتور مکدی چیست؟

تحلیل تکنیکال بدون استفاده از اندیکاتور مکدی (Moving Average Convergence/Divergence) ممکن است، اما نه به اندازهای که با آن ممکن است. اندیکاتور مکدی یکی از مهمترین ابزارهای تحلیل تکنیکال است که نشان میدهد قیمت یک سهم در چه روندی قرار دارد و چه زمانی باید خرید یا فروش کرد.

اندیکاتور MACD در سال 1979 توسط جرالد اپل (Gerald Appel) ابداع شد. اپل یک تاجر و تحلیلگر بازارهای مالی بود که به دنبال ابزاری بود که بتواند به او در شناسایی روندها و نقاط ورود و خروج از معاملات کمک کند. اندیکاتور MACD به سرعت به یکی از محبوبترین ابزارهای تحلیل تکنیکال تبدیل شد.

این اندیکاتور به دلیل سادگی و انعطافپذیری خود، مورد استقبال معاملهگران در سراسر جهان قرار گرفته است. در سال 1986، توماس آسپری (Thomas Aspray) هیستوگرام را به اندیکاتور MACD اضافه کرد. هیستوگرام به اندیکاتور MACD کمک کرد تا قدرت روند را بهتر نشان دهد.

از آن زمان تاکنون، استفاده از اندیکاتور MACD بهطور گستردهای در بازارهای مالی مختلف، از جمله بازار سهام، بازار ارز و بازار کالاها، رواج دارد. به طور کلی، اندیکاتور مکدی به تحلیلگران کمک میکند تا بازار را بهتر بخوانند و زمان مناسب برای ورود و خروج را پیدا کنند.

بخشهای مختلف اندیکاتور مکدی و فرمول محاسبه آنها

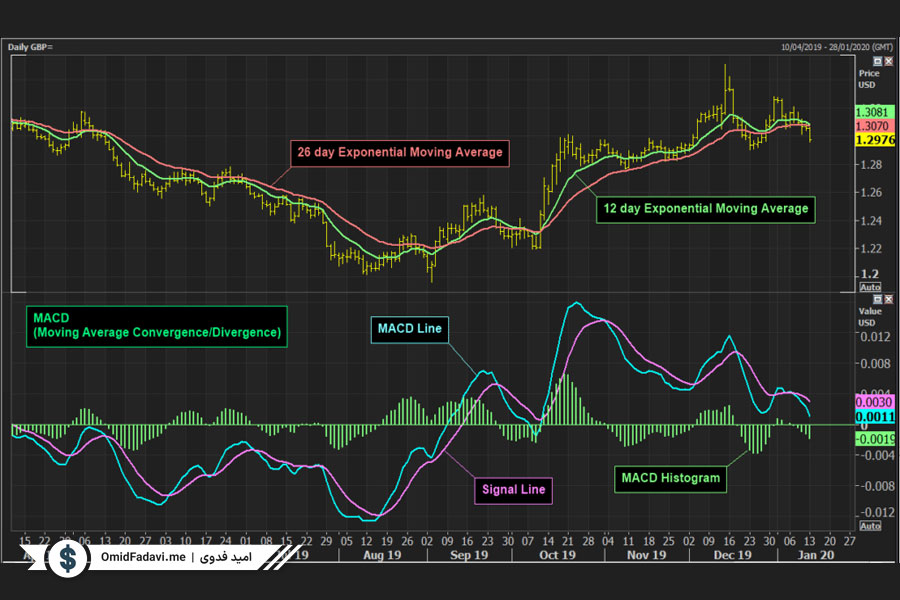

اندیکاتور مکدی از سه بخش اصلی تشکیل شده است که هریک فرمول محاسبه خود را دارند. این بخشها و نحوه محاسبه آنها عبارتند از:

خط MACD

این خط تفاوت میان دو میانگین متحرک نمایی (EMA) با دورههای زمانی متفاوت است. دورههای زمانی استاندارد برای این دو EMA، 12 و 26 روز هستند. خط MACD نشاندهنده قدرت و جهت روند است. وقتی خط MACD بالای خط سیگنال قرار بگیرد، نشاندهنده روند صعودی است. وقتی خط MACD زیر خط سیگنال قرار بگیرد، نشاندهنده روند نزولی است.

فرمول محاسبه خط MACD

خط MACD = EMA(12) – EMA(26)

خط سیگنال

این خط یک EMA با دوره زمانی 9 روز از خط MACD است. خط سیگنال تأییدکننده سیگنالهای خط MACD است. وقتی خط MACD و خط سیگنال از پایین به بالا تقاطع کنند، نشاندهنده آغاز روند صعودی است. وقتی خط MACD و خط سیگنال از بالا به پایین تقاطع کنند، نشاندهنده آغاز روند نزولی است.

فرمول محاسبه خط سیگنال

خط سیگنال = EMA (9, خط MACD)

هیستوگرام

این نمودار میلهای، اختلاف میان خط MACD و خط سیگنال را نمایش میدهد. هیستوگرام نشاندهنده قدرت روند است. وقتی هیستوگرام مثبت باشد، نشاندهنده قدرت روند صعودی است. وقتی هیستوگرام منفی باشد، نشاندهنده قدرت روند نزولی است.

فرمول محاسبه هیستوگرام

هیستوگرام = خط MACD – خط سیگنال

در این فرمولها، EMA مخفف عبارت Exponential Moving Average است. میانگین متحرک نمایی یک میانگین متحرک است که وزن دادههای قدیمیتر را کمتر از دادههای جدیدتر در نظر میگیرد. برای محاسبه اندیکاتور مکدی، ابتدا باید دو میانگین متحرک نمایی با دورههای زمانی 12 و 26 روز را محاسبه کنید. سپس، تفاوت میان این دو میانگین متحرک را محاسبه کنید. این تفاوت، خط MACD را تشکیل میدهد. در نهایت، یک میانگین متحرک نمایی با دوره زمانی 9 روز از خط MACD را محاسبه کنید. این میانگین متحرک، خط سیگنال را تشکیل میدهد. هیستوگرام نیز اختلاف میان خط MACD و خط سیگنال را نمایش میدهد.

علاوه بر این سه بخش اصلی، اندیکاتور مکدی دارای چند تنظیمات دیگر نیز است که میتوان آنها را با توجه به شرایط بازار و استراتژی معاملاتی خود تغییر داد.

تفسیر اندیکاتور مکدی و پیدا کردن سیگنالهای خرید و فروش

اندیکاتور مکدی میتواند سیگنالهای خرید و فروش مختلفی را ارائه دهد. این سیگنالها عبارتند از:

- تقاطع خط MACD و خط سیگنال از پایین به بالا: این سیگنال نشاندهنده آغاز روند صعودی است و میتواند سیگنال خرید باشد.

- تقاطع خط MACD و خط سیگنال از بالا به پایین: این سیگنال نشاندهنده آغاز روند نزولی است و میتواند سیگنال فروش باشد.

- عبور خط MACD از بالای صفر: این سیگنال نشاندهنده قدرت روند صعودی است و میتواند سیگنال خرید قویتری باشد.

- عبور خط MACD از زیر صفر: این سیگنال نشاندهنده قدرت روند نزولی است و میتواند سیگنال فروش قویتری باشد.

درنظر داشته باشید که این سیگنالها نمیتوانند صد درصد بدون خطا باشند و نباید براساس آنها ریسک بالایی کرد.

تنظیمات استفاده از اندیکاتور مکدی

اندیکاتور مکدی دارای سه تنظیمات اصلی است:

- دوره زمانی EMA اول (12 روز): این دورهزمانی تعیین میکند که دادههای قیمتی طی چه مدتی برای محاسبه اولین EMA مورد استفاده قرار گیرند.

- دوره زمانی EMA دوم (26 روز): این دورهزمانی تعیین میکند که دادههای قیمتی طی چه مدتی برای محاسبه دومین EMA مورد استفاده قرار گیرند.

- دوره زمانی EMA سوم (9 روز): این دورهزمانی تعیین میکند که دادههای قیمتی طی چه مدتی برای محاسبه خط سیگنال مورد استفاده قرار گیرند.

معمولاً از دورهزمانیهای استاندارد برای اندیکاتور مکدی استفاده میشود، اما میتوان این دورهزمانیها را با توجه به شرایط بازار و استراتژی معاملاتی خود تغییر داد.

کاربرد اندیکاتور مکدی در تحلیل تکنیکال

اندیکاتور مکدی در تحلیل تکنیکال بازارهای مالی مختلف، بهویژه بازار رمز ارزها کاربرد بسیاری دارد. برخی از کاربردهای اندیکاتور مکدی در تحلیل تکنیکال عبارتند از:

شناسایی روند

اندیکاتور مکدی میتواند در شناسایی روند صعودی، نزولی یا خنثی بازار کمک کند. بهطور کلی، وقتی خط MACD بالای خط سیگنال قرار بگیرد، نشاندهنده روند صعودی است. وقتی خط MACD زیر خط سیگنال قرار بگیرد، نشاندهنده روند نزولی است. وقتی خط MACD در بالای خط سیگنال قرار داشته باشد و سپس به زیر خط سیگنال برسد، نشاندهنده آغاز روند نزولی است. وقتی خط MACD در زیر خط سیگنال قرار داشته باشد و سپس به بالای خط سیگنال برسد، نشاندهنده آغاز روند صعودی است.

قدرت روند

اندیکاتور مکدی همچنین میتواند در تعیین قدرت روند کمک کند. بهطور کلی، وقتی هیستوگرام مثبت باشد و حجم زیادی داشته باشد، نشاندهنده قدرت روند صعودی است. وقتی هیستوگرام منفی باشد و حجم زیادی داشته باشد، نشاندهنده قدرت روند نزولی است.

نقاط ورود و خروج از معاملات

اندیکاتور مکدی میتواند در تعیین نقاط ورود و خروج از معاملات نیز کمک کند. بهطور کلی، وقتی خط MACD و خط سیگنال از پایین به بالا تقاطع کنند، نشاندهنده آغاز روند صعودی است و میتواند سیگنال خرید باشد. وقتی خط MACD و خط سیگنال از بالا به پایین تقاطع کنند، نشاندهنده آغاز روند نزولی است و میتواند سیگنال فروش باشد.

البته، باید توجه داشت که اندیکاتور مکدی نیز مانند هر ابزار تحلیل تکنیکال دیگری، 100% دقیق نیست و نباید بهتنهایی برای تصمیمگیریهای معاملاتی استفاده شود.

انواع اندیکاتور مکدی

جالب است بدانید که اندیکاتور مکدی که خود یکی از انواع اندیکاتورهای تحلیل تکنیکال است، خود از چند نوع تشکیل میشود. در توضیح این بخش باید گفت، اندیکاتور MACD به دو دسته کلی تقسیم میشود:

MACD کلاسیک

این نوع اندیکاتور از سه خط اصلی خط MACD، خط سیگنال و هیستوگرام تشکیل شده است و از دو نوع تنظیمات استاندارد استفاده میکند:

- دوره زمانی EMA اول (12 روز): این دورهزمانی تعیین میکند که دادههای قیمتی طی چه مدتی برای محاسبه اولین EMA مورد استفاده قرار گیرند.

- دوره زمانی EMA دوم (26 روز): این دورهزمانی تعیین میکند که دادههای قیمتی طی چه مدتی برای محاسبه دومین EMA مورد استفاده قرار گیرند.

MACD جدید

MACD جدید از همان تنظیمات استاندارد MACD کلاسیک استفاده میکند، اما هیستوگرام در آن وجود ندارد. این نوع اندیکاتور از دو خط اصلی خط MACD و خط سیگنال تسکیل شده است.

علاوه بر این دو نوع اندیکاتور، اندیکاتورهای مکدی دیگری نیز وجود دارند که از تنظیمات متفاوتی استفاده میکنند. بهعنوان مثال، برخی از اندیکاتورهای مکدی از دورههای زمانی متفاوتی برای محاسبه EMAها استفاده میکنند. برخی دیگر از اندیکاتورهای مکدی، از ویژگیهای دیگری مانند سطوح حمایت و مقاومت نیز استفاده میکنند.

انتخاب نوع اندیکاتور مکدی

انتخاب نوع اندیکاتور مکدی به عوامل مختلفی مانند شرایط بازار، استراتژی معاملاتی و ترجیحات شخصی معاملهگر بستگی دارد. بهطور کلی، MACD کلاسیک یک اندیکاتور محبوب و پرکاربرد است که میتواند در شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات کمک کند. MACD جدید نیز یک گزینه مناسب برای معاملهگرانی است که به دنبال یک اندیکاتور سادهتر هستند.

مزایا و معایب استفاده از اندیکاتور MACD

اندیکاتور مکدی یک ابزار تحلیل تکنیکال قدرتمند و انعطافپذیر است که میتواند در شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات کمک کند. برخی از مزایای استفاده از اندیکاتور مکدی عبارتند از:

قدرتمند و انعطافپذیر است

اندیکاتور مکدی میتواند در طیف گستردهای از شرایط بازار استفاده شود. این اندیکاتور میتواند برای شناسایی روندهای صعودی، نزولی یا خنثی استفاده شود. همچنین، میتوان از آن برای تعیین قدرت روند و نقاط ورود و خروج از معاملات استفاده کرد.

میتواند در شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات کمک کند

اندیکاتور مکدی میتواند در شناسایی روندهای صعودی، نزولی یا خنثی کمک کند. این اندیکاتور همچنین میتواند در تعیین قدرت روند و نقاط ورود و خروج از معاملات کمک کند.

اطلاعات زیادی را در یک نگاه ارائه میدهد

اندیکاتور مکدی از سه خط اصلی تشکیل شده است که اطلاعات زیادی را در مورد بازار ارائه میدهند. خط MACD جهت روند را نشان میدهد. خط سیگنال تأییدکننده سیگنالهای خط MACD است. هیستوگرام قدرت روند را نشان میدهد.

البته که اندیکاتور مکدی یک ابزار قدرتمند و انعطافپذیر است، اما مانند هر ابزار دیگری معایبی نیز دارد. برخی از معایب استفاده از اندیکاتور مکدی عبارتند از:

میتواند سیگنالهای کاذب تولید کند

اندیکاتور مکدی مانند هر ابزار تحلیل تکنیکال دیگری، میتواند سیگنالهای کاذب تولید کند. سیگنالهای کاذب سیگنالهایی هستند که در جهت اشتباه صادر میشوند.

تفسیر آن میتواند دشوار باشد

اندیکاتور مکدی از سه خط اصلی تشکیل شده است که هر کدام معنای خاص خود را دارند. تفسیر این سه خط میتواند دشوار باشد، بهویژه برای معاملهگرانی که تازه کار هستند.

برای استفاده از آن، باید دانش کافی از تحلیل تکنیکال داشته باشید

برای استفاده از اندیکاتور مکدی، باید دانش کافی از تحلیل تکنیکال داشته باشید. باید بدانید که چگونه روندها را شناسایی کنید، قدرت روند را تعیین کنید و نقاط ورود و خروج از معاملات را مشخص کنید.

با بررسی این مزایا و معایب میتوان دریافت که نباید از سیگنالهای مکدی بهتنهایی برای تصمیمگیریهای معاملاتی استفاده کنید. باید از سیگنالهای مکدی در کنار سایر ابزارهای تحلیل تکنیکال استفاده کنید.

واگرایی در اندیکاتور مکدی

واگراییها در اندیکاتور MACD، اختلاف بین روند قیمت و روند اندیکاتور MACD را نشان میدهند. واگراییها میتوانند سیگنالهایی برای تغییر روند باشند. دو نوع اصلی واگرایی در اندیکاتور MACD وجود دارد:

واگرایی همگرا

این نوع واگرایی نشاندهنده کاهش قدرت روند است. واگرایی همگرا زمانی رخ میدهد که قیمت و اندیکاتور MACD در جهتهای مخالف حرکت کنند. بهطور کلی، وقتی قیمت به سمت بالا حرکت میکند، اندیکاتور MACD نیز باید به سمت بالا حرکت کند. اگر قیمت به سمت بالا حرکت کند و اندیکاتور MACD به سمت پایین حرکت کند، این یک واگرایی همگرا است. واگرایی همگرا نشاندهنده کاهش قدرت روند صعودی است. این بدان معناست که روند صعودی ممکن است به زودی پایان یابد.

واگرایی واگرا

این نوع واگرایی نشاندهنده افزایش قدرت روند است. واگرایی واگرا زمانی رخ میدهد که قیمت و اندیکاتور MACD در جهتهای یکسان حرکت کنند، اما با سرعتهای متفاوت. بهطور کلی، وقتی قیمت به سمت پایین حرکت میکند، اندیکاتور MACD نیز باید به سمت پایین حرکت کند. اگر قیمت به سمت پایین حرکت کند و اندیکاتور MACD به سمت بالا حرکت کند، این یک واگرایی واگرا است. واگرایی واگرا نشاندهنده افزایش قدرت روند نزولی است. این بدان معناست که روند نزولی ممکن است ادامه یابد یا حتی تشدید شود.

تشخیص واگرایی در اندیکاتور MACD

تشخیص واگرایی در اندیکاتور MACD میتواند دشوار باشد. بهویژه برای معاملهگرانی که تازه کار هستند. بهتر است برای اینکار و تشخیص درست، از دورههای زمانی مختلف استفاده کنید. همچنین استفاده از سایر ابزارهای تحلیل تکنیکال مانند سطوح حمایت و مقاومت میتواند به شما در تأیید واگراییها کمک کنید. با گذشت زمان و کسب تجربه، در تشخیص واگراییها بهتر خواهید شد.

استفاده از واگراییها در معاملات

واگراییها میتوانند سیگنالهایی برای تغییر روند باشند. با این حال، باید توجه داشته باشید که واگراییها همیشه دقیق نیستند و ممکن است سیگنالهای کاذب تولید کنند. بهطور کلی، میتوان از واگراییها بهعنوان یکی از عوامل تصمیمگیری در معاملات استفاده کرد. با این حال، نباید از واگراییها بهتنهایی برای تصمیمگیری استفاده کنید. باید از سایر ابزارهای تحلیل تکنیکال نیز برای تأیید واگراییها استفاده کنید. در اینجا چند نمونه از نحوه استفاده از واگراییها در معاملات ارائه شده است:

- واگرایی همگرا میتواند سیگنالی برای فروش باشد: اگر قیمت به سمت بالا حرکت میکند و اندیکاتور MACD به سمت پایین حرکت میکند، این یک واگرایی همگرا است. این میتواند سیگنالی برای فروش باشد.

- واگرایی واگرا میتواند سیگنالی برای خرید باشد: اگر قیمت به سمت پایین حرکت میکند و اندیکاتور MACD به سمت بالا حرکت میکند، این یک واگرایی واگرا است. این میتواند سیگنالی برای خرید باشد.

البته، باید توجه داشته باشید که این تنها چند نمونه از نحوه استفاده از واگراییها در معاملات است. نحوه استفاده از واگراییها به استراتژی معاملاتی شما بستگی دارد.

استراتژیهای اندیکاتور MACD

اندیکاتور MACD یک ابزار تحلیل تکنیکال قدرتمند است که میتواند در شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات کمک کند. در اینجا چند استراتژی معاملاتی با استفاده از اندیکاتور MACD ارائه شده است:

استراتژی خرید با تقاطع خط MACD و خط سیگنال

این استراتژی یکی از سادهترین استراتژیهای معاملاتی با استفاده از اندیکاتور MACD است. در این استراتژی، زمانی که خط MACD از خط سیگنال از پایین به بالا تقاطع کند، یک سیگنال خرید صادر میشود. برای استفاده از این استراتژی، باید تنظیمات استاندارد اندیکاتور MACD (12، 26، 9) را استفاده کنید.

استراتژی فروش با تقاطع خط MACD و خط سیگنال

این استراتژی مشابه استراتژی خرید با تقاطع خط MACD و خط سیگنال است. در این استراتژی، زمانی که خط MACD از خط سیگنال از بالا به پایین تقاطع کند، یک سیگنال فروش صادر میشود. برای استفاده از این استراتژی، باید تنظیمات استاندارد اندیکاتور MACD (12، 26، 9) را استفاده کنید.

استراتژی خرید با واگرایی واگرا

واگرایی واگرا میتواند نشاندهنده افزایش قدرت روند صعودی باشد. در این استراتژی، زمانی که یک واگرایی واگرا در اندیکاتور MACD ایجاد شود، یک سیگنال خرید صادر میشود. برای استفاده از این استراتژی، باید تنظیمات استاندارد اندیکاتور MACD (12، 26، 9) را استفاده کنید.

استراتژی فروش با واگرایی همگرا

واگرایی همگرا میتواند نشاندهنده کاهش قدرت روند نزولی باشد. در این استراتژی، زمانی که یک واگرایی همگرا در اندیکاتور MACD ایجاد شود، یک سیگنال فروش صادر میشود. برای استفاده از این استراتژی، باید تنظیمات استاندارد اندیکاتور MACD (12، 26، 9) را استفاده کنید.

استراتژی خرید با شکست سطوح حمایت و مقاومت

استراتژی شکست سطوح حمایت و مقاومت یک استراتژی معاملاتی کلاسیک است که میتوان از آن با استفاده از اندیکاتور MACD نیز استفاده کرد. در این استراتژی، زمانی که قیمت یک سطح حمایت یا مقاومت را بشکند، یک سیگنال خرید صادر میشود.

برای استفاده از این استراتژی، باید تنظیمات استاندارد اندیکاتور MACD (12، 26، 9) را استفاده کنید. همچنین، باید سطوح حمایت و مقاومت را در نمودار قیمت شناسایی کنید.

استراتژی فروش با شکست سطوح حمایت و مقاومت

این استراتژی مشابه استراتژی خرید با شکست سطوح حمایت و مقاومت است. در این استراتژی، زمانی که قیمت یک سطح حمایت یا مقاومت را بشکند، یک سیگنال فروش صادر میشود. برای استفاده از این استراتژی، باید تنظیمات استاندارد اندیکاتور MACD (12، 26، 9) را استفاده کنید. همچنین، باید سطوح حمایت و مقاومت را در نمودار قیمت شناسایی کنید.

البته، این تنها چند نمونه از استراتژیهای معاملاتی با استفاده از اندیکاتور MACD هستند. نحوه استفاده از اندیکاتور MACD در معاملات به استراتژی معاملاتی شما بستگی دارد.

نکات مهم برای استفاده از اندیکاتور MACD

در ادامه، به بررسی برخی از نکاتی میپردازیم که میتواند به بهبود عملکرد شما در معاملات با استفاده از اندیکاتور MACD کمک کند:

از تنظیمات مختلف MACD استفاده کنید

اندیکاتور MACD دارای تنظیمات مختلفی است. میتوانید با تنظیمات مختلف MACD آزمایش کنید تا ببینید کدام تنظیمات برای شما بهترین نتیجه را میدهد.

از سایر ابزارهای تحلیل تکنیکال استفاده کنید

استفاده از سایر ابزارهای تحلیل تکنیکال مانند سطوح حمایت و مقاومت میتواند به شما در تأیید سیگنالهای مکدی کمک کند.

از مدیریت ریسک استفاده کنید

همیشه از مدیریت ریسک در معاملات استفاده کنید. این امر به شما کمک میکند تا از ضررهای سنگین جلوگیری کنید.

با تمرین و کسب تجربه، میتوانید در استفاده از اندیکاتور MACD و سایر ابزارهای تحلیل تکنیکال برای معاملات موفق شوید. مانند هر ابزار تحلیل تکنیکال دیگری، اندیکاتور مکدی نیز 100% دقیق نیست و نباید بهتنهایی برای تصمیمگیریهای معاملاتی استفاده شود. برای استفاده از اندیکاتور مکدی، ابتدا باید آن را به پلتفرم معاملاتی خود اضافه کنید. سپس، میتوانید تنظیمات اندیکاتور را مطابق با استراتژی معاملاتی خود تغییر دهید. از سیگنالهای اندیکاتور مکدی بهعنوان یکی از عوامل تصمیمگیری استفاده کنید. از سیگنالهای اندیکاتور مکدی بهتنهایی برای تصمیمگیری استفاده نکنید.

سوالات متداول

اندیکاتور MACD چیست؟

اندیکاتور MACD یک اندیکاتور تحلیل تکنیکال است که از سه خط اصلی تشکیل شده است. خط MACD، خط سیگنال و هیستوگرام. اندیکاتور MACD میتواند در شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات کمک کند.

چگونه از اندیکاتور MACD استفاده کنیم؟

برای استفاده از اندیکاتور MACD، باید ابتدا آن را به نمودار قیمت اضافه کنید. سپس، میتوانید از خط MACD، خط سیگنال و هیستوگرام برای شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات استفاده کنید.

چه تنظیماتی برای اندیکاتور MACD بهتر است؟

تنظیمات استاندارد اندیکاتور MACD، 12، 26 و 9 هستند. با این حال، میتوانید با تنظیمات مختلف اندیکاتور MACD آزمایش کنید تا ببینید کدام تنظیمات برای شما بهترین نتیجه را میدهد.

چه سیگنالهایی را میتوان از اندیکاتور MACD گرفت؟

سیگنال خرید، سیگنال فروش و واگرایی.

مزایا و معایب اندیکاتور MACD چیست؟

قدرتمند و انعطافپذیر است. میتواند در شناسایی روند، قدرت روند و نقاط ورود و خروج از معاملات کمک کند. اطلاعات زیادی را در یک نگاه ارائه میدهد. درعین حال، میتواند سیگنالهای کاذب تولید کند. تفسیر آن میتواند دشوار باشد و برای استفاده از آن، باید دانش کافی از تحلیل تکنیکال داشته باشید.

اندیکاتور MACD برای چه بازارهایی مناسب است؟

اندیکاتور MACD برای طیف گستردهای از بازارهای مالی، از جمله بازار سهام، بازار ارز و بازار کالاها، مناسب است.

منابع

https://en.wikipedia.org/wiki/MACD

میانگین امتیاز 0 / 5. تعداد آرا: 0